大阪中央区の中村司法書士事務所です。相続登記の事ならお任せください!まずは無料相談を!

ブログ

不動産の一部を贈与することはできる?生前にできる相続対策について徹底解説!

大事な家族が亡くなった際に発生するのが相続ですが、誰が何を相続するかで揉めたり、相続税のことで悩んだりする方は少なくありません。

そこで本記事では、不動産の相続対策について、その方法やメリット、デメリットについて徹底解説します。

現在、不動産の相続に対して悩みがある方や、生前にできる相続対策について興味のある方は、ぜひ参考にしてみてください。

不動産を生前贈与する方法

不動産の相続対策として、生前贈与が考えられます。

生前贈与とは、被相続人が生きている間に、相続財産(不動産や預金、株式など)を他人(通常は子どもや孫)に無償で譲り渡すことです。

生前贈与を行うことで、相続税の軽減や、相続人の間で発生するトラブルを回避することができます。

相続対策として不動産を有効に生前贈与するには、以下の方法があります。この章では、不動産を生前贈与し、相続対策を行うための方法を解説します。

1.「暦年課税制度」を利用して不動産の一部を毎年贈与する方法

暦年課税制度とは、一般的な贈与税計算方法のルールに則った課税制度です。

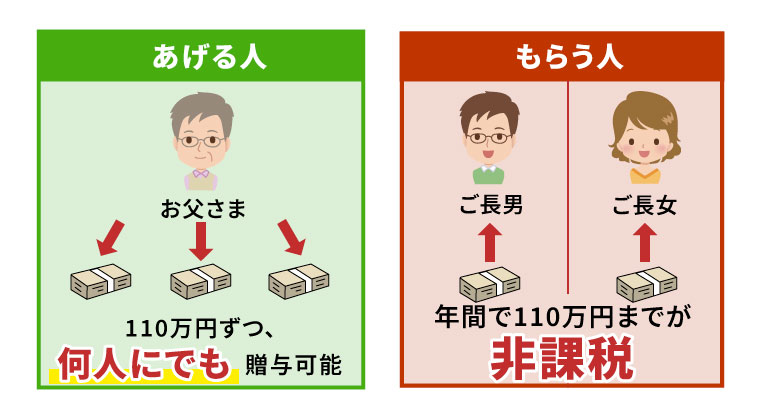

1月1日から12月31日までの1年間で、基礎控除額である110万円を超えた場合に贈与税が課税されます。

この制度を利用して、年間の贈与額を110万円以下に抑えることで贈与税を支払わずに贈与を行うことができます。

ただし、110万円を超えた部分については、累進課税により10%〜55%の贈与税がかかりますので、注意が必要です。

不動産は通常、評価額が110万円を超えることがほとんどですので、暦年課税制度を利用したいと考えた場合、持分を110万円以下まで分割して贈与することになります。

つまり、不動産の持分を細かく分割し、1年ごとにその一部を贈与し、数年間かけて全ての持分を贈与する方法です。

しかし、この方法は現実的ではないため、あまり利用されていません。

そうは言うものの相続のように、相続人にしか適用されないというような制限がなく、誰に対しても贈与が可能なため、何年かかっても良いと考えている人には有効な方法だと言えるでしょう。

2.「相続時精算課税制度」を利用して不動産を贈与する方法

「相続時精算課税制度」は、贈与税の特例として定められた制度です。この制度を利用すると、累計で2,500万円まで贈与税がかかりません。

また、2,500万円を超えた部分に関しても、贈与税率が一律で20%しかかからないと定められています。

ただし、相続時精算課税制度を利用するためには、贈与を行う人(贈与者)と贈与を受ける人(受贈者)について制限があります。

その要件とは、贈与者は、60歳以上である父母または祖父母であること、受贈者は18歳以上の子および孫であることです。

暦年課税制度は1年単位で贈与税を計算していましたが、相続時精算課税制度は、「1人の贈与者から贈与された財産の累計」で贈与税が計算されます。

累計で相続税が計算されますので、一括で2,500万円を贈与しなければいけないわけではなく、数年間に渡って贈与を行うことが可能です。

このように、相続時精算課税制度は大きな金額について贈与税を課税されることなく贈与が可能であるため、暦年課税制度よりもお得な感じがするのではないでしょうか。

しかし、相続時精算課税制度には注意点があります。それは、贈与された財産について、相続時に相続税の対象となる点です。

つまり、相続時精算課税制度は「贈与税の支払いを先送りする制度」と言えます。贈与税の支払いを、相続税の形で支払うことになるのです。

不動産の生前贈与を考えている方は、両制度をしっかりと比較し、どちらを利用した方が良いかを判断するようにしてください。

3.「贈与税の配偶者控除の特例」を利用して不動産を贈与する方法

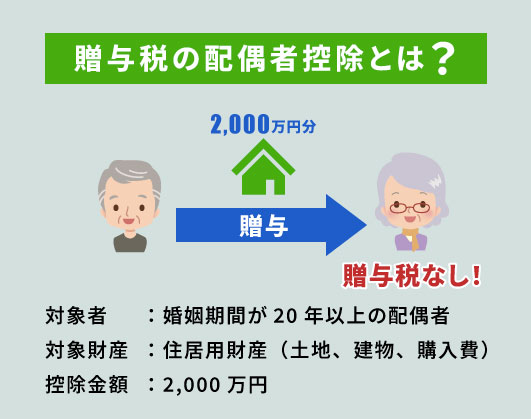

贈与税の配偶者控除の特例は、婚姻期間が20年以上の夫婦の間で、自宅の贈与または、自宅を購入する際の金銭の贈与を行なった場合に利用可能です。

贈与税の配偶者控除の特例を利用した場合は、2,000万円まで贈与税が非課税となり、暦年課税制度も併用可能なため、合計2,110万円が非課税になります。

ただし、この特例を利用するためには、贈与を受けた翌年の3月15日までに実際に居住している必要があります。

また、特例の利用によって贈与税が非課税になった場合でも贈与税の申告が必要な点も忘れないようにしておいてください。

最後に一点、この特例を利用する要件である「婚姻関係」については、法的な婚姻関係だけが対象となり、事実婚の場合には適用されない点にご注意ください。

不動産を生前贈与するメリットとデメリット

不動産の生前贈与の方法について、ご理解いただけたでしょうか?

ここからは、不動産を生前贈与するメリットとデメリットについて解説していきます。両方を比較し、生前贈与を行うかどうかの判断の参考にしていただければ幸いです。

不動産を生前贈与するメリット

不動産を生前贈与するメリットとして、いつ、誰に対してでも贈与が行えるという点があげられます。

相続の場合は、被相続人が亡くなってから相続が始まるため、いつでも不動産を譲り渡すというわけにはいきません。

また、相続財産は、遺言書で指定している場合を除き、相続人以外が受け継ぐことはできません。

遺言書で指定していたとしても、相続人の遺留分を侵害する場合には、遺留分侵害額請求を起こされてしまう可能性もあります。

遺言書がない場合は、遺産分割協議を行うことになりますが、不動産を実際に分けることはできませんし、共有持分とした場合には、処分の際に揉めてしまうこともあるでしょう。

一方、贈与の場合には、不動産を相続させたい相続人に譲り渡すことができますし、相続人以外にも、お世話になった方に不動産を譲り渡すことも可能です。

このように、所有する不動産を生前贈与することによって、未然に相続時に発生する可能性があるトラブルを防ぐことができます。

不動産を生前贈与するデメリット

不動産を生前贈与する場合には、メリットだけではなく、当然デメリットもあります。

相続税よりも贈与税のほうが税率が高いという点と、贈与を行なった場合の登記に伴う手続きの費用が、相続の場合よりも高くなるという費用面がデメリットと言えるでしょう。

不動産を贈与した場合には、「不動産取得税」が課されることになります。不動産取得税は、固定資産税評価額の3%(特例・令和6年3月31日まで)となっています。例えば、贈与した不動産が評価額3,000万円だった場合、不動産取得税として90万円を支払う必要があります。

また、登記の際にかかる登録免許税は、固定資産税評価額の2%となっており、上記の例の場合、登録免許税は60万円です。

これに対して、相続によって不動産を取得した場合、不動産取得税はかかりません。そして、登記にかかる登録免許税も固定資産税評価額の0.4%です。上記の例であれば、12万円ですので、費用に大きな差があることがお分かりいただけるでしょう。

被相続人が亡くなる前、3年以内に贈与を行なった場合も注意が必要です。このケースでは、「相続開始前3年以内の贈与加算」のルールが適用されるため、節税のために生前贈与を行なったはずが、贈与した財産がすべて相続税の対象となってしまいます。

さらに、相続時精算課税制度を利用して生前贈与を行なった場合や、相続開始前3年以内の贈与加算のルールが適用された場合には、「小規模宅地等の特例」が使えない可能性があることにも注意してください。

生前贈与を行うことで節税効果が見込める不動産とは?

ここで、一つ疑問が出てくるのではないと思います。それは、「そもそも、生前贈与を行うことで相続時の節税効果を見込める不動産はどのようなものなのか?」ということです。

ここからは、生前贈与を行うことで相続時の節税効果が見込めるであろう不動産につてい紹介します。

1.将来、地価が上昇する可能性がある土地

所有している土地の地価が、将来上がる可能性がある場合には、生前贈与を行なっておくと節税につながります。

相続税を計算する際、土地などの不動産は相続時の評価額で計算されますが、贈与を行なった場合には、贈与時の評価額で計算されます。

地価が上昇する可能性がある土地を所有している場合、相続時にその土地を取得すると、高額な評価額で相続税が計算されることになりますが、生前贈与を行なっていれば地価上昇前の評価額で計算されることになるため、相続時の節税につながるのです。

2.現在、収益を上げている不動産

賃貸収入があるなど、収益を上げている不動産を所有している場合も生前贈与を行うことで、節税につながります。

収益を上げる物件を所有していると、その収益を受け取り続けることで相続財産が増加していくことになり、将来的に相続税の増加につながってしまうでしょう。

そこで、生前贈与を行なっておくことで、相続財産が増加することを抑えることができるため相続時の節税につながります。

更に、受贈者は贈与によって取得した収益不動産からの収益を得られるようになるため、収益を上げている不動産を贈与するのは、贈与者と受贈者ともにお得だと言えるでしょう。

3.相続税がかからない不動産

相続税にも基礎控除額が定められており、以下の式で算出することができます。

相続税の基礎控除額 = 3,000万円 + (600万円 × 相続人の数)

例えば、相続人が配偶者と子の2人である場合の基礎控除額は、「3,000万円+(600万円×2人)=4,200万円」です。

このように、相続時精算課税制度を利用した場合でも、相続財産の総額が基礎控除額内に収まるのであれば、税金を納付する必要がありません。

このような場合は、贈与を行なっておくと良いでしょう。

まとめ

相続時に発生する相続税は、思いがけず大きな経済的負担を相続人にかけてしまうことがあります。

できることであれば、相続人である子や孫に負担をかけないようにしておきたいと考えるのは当然のことでしょう。

そこで、考慮してみてほしいのが「生前贈与」なのです。生前贈与することで、相続時に生じるであろう経済的負担の軽減だけでなく、相続人の間に発生するかもしれないトラブルを未然に防ぐこともできます。

生前贈与の方法は、不動産の持分を細かく分けて、その一部を贈与していく「暦年課税制度」や、2,500万円までの贈与税が非課税となる「相続時精算課税制度」、配偶者へ自宅を贈与する際に利用できる「贈与税の配偶者控除の特例」などがあります。

不動産を所有しており、生前贈与を考えている方は、上記の方法で最も適したものを利用することがおすすめです。

相続や生前贈与に関して、悩みや相談がある場合は専門家である司法書士に相談してみてください。専門家の立場から的確なアドバイスが受けられます。